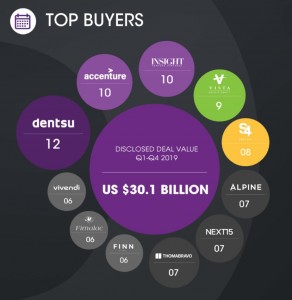

Die Unternehmensübernahmen im Marketing-sektor stiegen 2019 um 9 Prozent und erreichten insgesamt 1.410 Deals im Wert von insgesamt 30,1 Mrd. $ – die höchste Aktivität seit mindestens fünf Jahren.

Die Unternehmensübernahmen im Marketing-sektor stiegen 2019 um 9 Prozent und erreichten insgesamt 1.410 Deals im Wert von insgesamt 30,1 Mrd. $ – die höchste Aktivität seit mindestens fünf Jahren.

Die Zahl dieser Transaktionen mit Martech- und Adtech-Unternehmen stieg laut dem Bericht von Results International im Vergleich zu 2018 um 37 Prozent.

Fast ein Viertel der Investitionen kam im vergangenen Jahr aus dem Private-Equity-Sektor und blieb damit auf dem Niveau von 2018, das gegenüber 2017 um fast 94 Prozent gestiegen war.

Von den 11 aktivsten Käufern im letzten Jahr waren fünf Private Equity. Zwei Drittel der Private-Equity-Deals im Jahr 2019 wurden im Bereich Marketing Services getätigt, wo sich Performance-Marketing-Unternehmen als attraktiv erwiesen haben.

Aber nicht nur Private Equity sondern auch die Marken investieren, um die Kontrolle über Kundendaten zurückzugewinnen und Erfahrungen im Data Management durch Investitionen in Adtech-Unternehmen zu sammeln, so Paul Georges-Picot, Partner bei Results International.

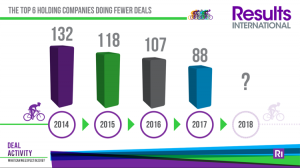

Die Agentur-Holdings haben ihre M&A-Aktivitäten zurückgefahren. Dentsu führte erneut die Liste der Unternehmen an, die die meisten Akquisitionen getätigt haben, aber die Gesamtzahl von 12 lag weit unter den 34 im Jahr 2018. WPP war letztes Jahr mit 15 Deals auf Platz zwei, aber dieses Jahr war sie nicht unter den Top 11 Käufern (die mindestens sechs Akquisitionen getätigt haben).

Ebenso wenig wie Omnicom, Interpublic oder die Publicis Groupe, obwohl die Übernahme von Epsilon durch letztere im April die drittgrößte in der Geschichte der Werbebranche war. Diese vier Holdinggesellschaften haben insgesamt nur neun Akquisitionen getätigt. Havas Eigentümer Vivendi schaffte es mit sechs Deals auf die Liste der Top-Käufer, ebenso wie Martin Sorrells S4 Capital, das acht Deals abschloss.

Consultancy-Riese Accenture war mit 10 Deals – einem mehr als im letzten Jahr und der Hälfte der 20, die von allen Beratungsfirmen abgeschlossen wurden – auf dem zweiten Platz.

Werbe- und Kreativagenturen waren mit 430 Deals der aktivste M&A-Sektor. Dabei waren die Full-Service-Agenturen mit 237 Deals die Nummer eins der Teilbranche, gefolgt von den Performance-Marketing-Agenturen mit 64 Deals. Der zweitaktivste Sektor war der Bereich Marketing- und Vertriebstechnologie mit 227 Deals, wobei Marketingautomatisierung und Kundendatenplattformen mit 135 Deals der aktivste Teilsektor war. Die M&A-Deals für Content-Geschäfte erreichten 2019 82 – mehr als doppelt so viele wie die 35 Akquisitionen, die 2018 weltweit getätigt wurden.

Results International Partnerin Julie Langley sagte dazu: „Marketing-Dienstleistungen sind weiterhin von echtem Interesse für Käufer, insbesondere für Unternehmen, die eine vollständige Transformation anbieten, die in der Lage sind, schneller zu arbeiten und sich auf den ROI konzentrieren.